こんにちは、あっきーです!

定年後に必要なのは、貯蓄を増やすことよりも、毎月の収支を黒字にすることを考えることが大事です。毎月の収支が黒字であれば、大事な貯蓄を切り崩す必要もないです。また、定年前後の5年間は、お金との付き合いには罠がたくさんあります。

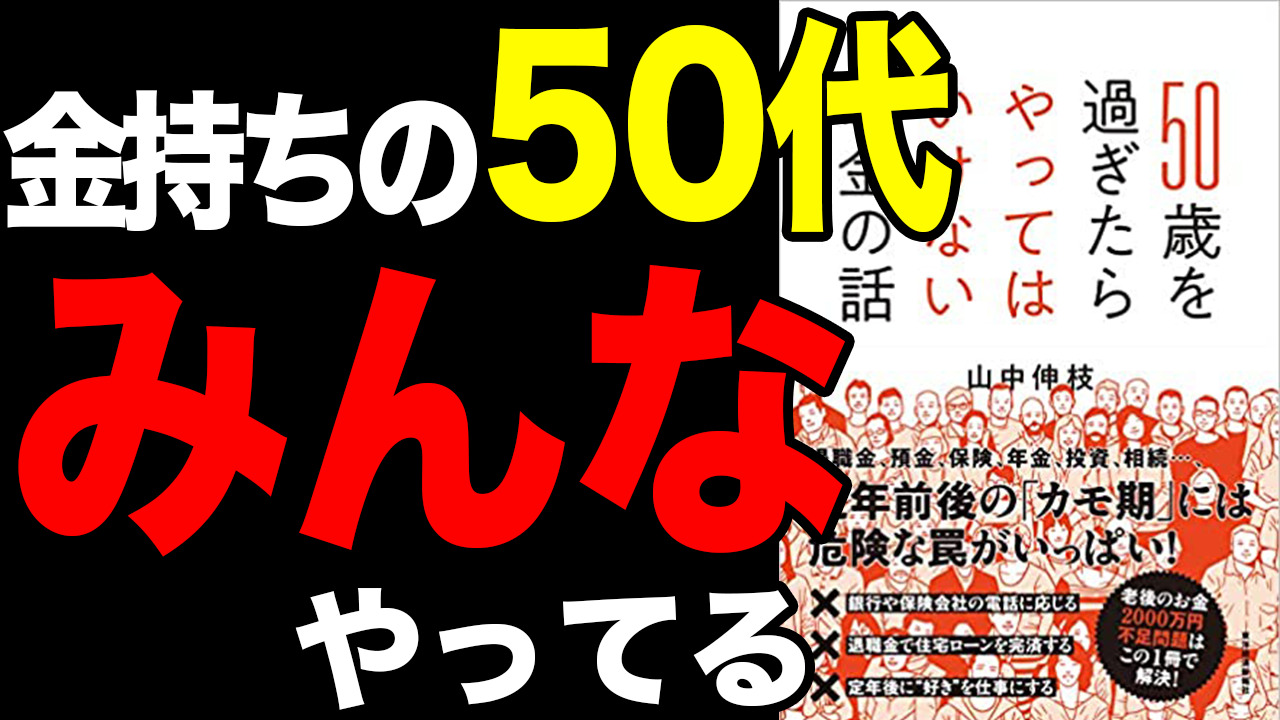

(=「カモ期」と呼ばれている)

この本では、老後破綻に直行してしまいかねない、「やってはいけない」お金の話を学ぶことができす。そしてカモ期の罠にハマらないようになる方法が詳しく説明されています。今回はその中から厳選した50歳を過ぎたらするべきことを8個解説していきます。勉強になった、もっと知りたいと思った人は、コメントをください。

Contents

1.実際の老後資金はいくら貯めればいいのか?

50代になると、子供の教育費はほぼ終わり、60歳前後になってから家を買う人も少ないです。

目標とする金額は、75歳になるまでに100歳までの25年間のお金を作ることです。非常にざっくりとした数字ですが、共働き夫婦が厚生年金で確保できるお金は月30万円程度です。このお金は、大幅に減額される可能性はなく、生涯受け取り続けることができます。

75歳以降の終の棲家を、有料老人ホームにしたとします。入居一時金で1000万円と仮定し、夫婦で2000万円です。退職金はご褒美などと考えるのではなく、これから必要になる生活費だと思って考えれば、強い武器になります。

もし、退職金が少なかったら、入居一時金を引き下げるなど、柔軟に対応すればいいです。

2.50代のうちにいまの生活を改める

収入は確実に減ります。老後破綻しないためには、ゴールの目標額を貯めることと同時に、もう1つ大事なことがあります。それは、毎月の収支を黒字にすることです。そのために必要なことは、これからの収入や支出がどう変わるのかを知ることです。

1.まず55歳前後になると、「役職定年」を迎えます。会社の制度によって異なりますが、一定の年齢に達すると、今の役職を降りるという儀式が待っています。全員が平社員です。そして、役職定年になると、給料が減ります。

2.そして65歳になると、めでたく年金生活が始まります。年金生活になっても、自分の収入はそれほど減らないと思っている人がいますが、それは大きな間違いです。現役時代の給料と同額の年金が出る制度など、あり得ないです。どの程度の受給額になるのかは、毎年、誕生月に郵送されてくる「ねんきん定期便」を見れば、おおよその額はわかります。

平均的なデータですが、夫が会社員で妻が専業主婦で、年金は月に22万円程度です。年金を繰上げ受給すると、大幅に減額されてしまいます。そのため、雇用延長でも良いので、働けるうちは働くことを心がけていくことが大事です。

また、支出の額も減っていきます。こんなものか、と思い込んでいた支出も、見直せるポイントがあります。通信費や食費なども、浪費を避けるだけでも、だいぶ引き締まります。50代になった時点で、60歳以降の生活をイメージして、徐々に生活規模をダウンサイジングしていくことが大事です。結果として、月々の支出は収入の範囲内に必ず収めるように意識してください。

3.退職金をご褒美と思ってはいけない

退職金の大きな落とし穴は、それを一時金で受け取ると、預金通帳にたくさんのゼロが並んだお金が、ポーンと入金されていることです。大企業の部長クラスで定年を迎えたら、退職金の額は2000万円を超えて3000万円くらいになります。ある日、自分の預金口座に3000万円ものお金が振り込まれているものなので、気も大きくなるものです。

長年働いた会社を退職して、なんとなく自分にご褒美をあげたい気分になります。慣れていない人が大金を目の前にすると、どうも冷静な判断ができなくなるようです。いままで投資などをしたことがないのに、いきなり投資を始めてしまうなどというのは、まさに典型例です。退職金は余程のことがない限り使わないと決めて、中途解約しにくい金融商品にしておくのも良いです。

しかし中途解約すると、本来なら得られた利子が目減りしてしまうため、安易に中途解約する行動を抑える効果が期待できます。また、それとともに購入してから1年間は解約できないです。本来なら、これはデメリットですが、退職金の運用先として考えると、大いにメリットです。

もう1つ、退職金の無駄遣いをしなくなる考え方をご紹介します。実に単純ですが、受け取った退職金の総額を、今の自分の生活費で割ってください。

受け取った退職金が1800万円だとします。そして、今の月々の生活費が30万円だとします。いずれ生活費は徐々に減っていくとしても、そのままの生活費で単純に計算してください。1800万円÷30万円=60になります。

つまり、60ヶ月です。わずか5年です。

この数字を頭に入れておけば、1円たりとも退職金を浪費しようと思わないはずです。

ぜひ、大金である退職金、使い方にはくれぐれも注意してください。

4.うかつに年金の繰上げ受給をしてはいけない

繰上げ受給を選ぶと変更できないことがあります。公的年金は65歳になると受給資格が生じますが、受給年齢を繰り上げることができます。

しかし、繰上げ受給を選ぶと、60歳から年金を受け取ることができますが、反面、受け取れる額は少なくなります。その額として、30%も減額されます。一度、繰上げ受給を選んでしまうと、途中から修正はできないです。繰上げ受給を選んだ時点で生涯30%も減額された年金を受け取り続けるしかないです。

障害年金は繰上げ受給の老齢年金より多いのですが、その受給権を失います。60歳だったらまだまだ十分に働くことができます。60歳で働かずに隠居するなどという選択肢はないものと思ってください。そして実際に65歳になったら、今度は「65歳から年金を受給する必要があるのかどうか」考えてみてください。

もし、65歳になっても十分に元気で、気力があり、まだまだ働けるのであれば、年金の受給開始年齢を65歳ではなく70歳に繰下げてください。70歳まで繰下げることで、42%割増されます。

年金は裁定請求です。つまり、申請をしないと受け取ることができないです。したがって、繰下げを希望する場合、受給しますと言わなければ良いのです。

いまどき、元本保証でこれだけ高いリターンが得られる金融商品はないです。もし自分自身が元気なら、繰下げを積極的に利用してください。

しかも、年金の繰下げ受給に関しては、自分の好きなタイミングで受給開始します。繰上げ受給は、一度決めたら、二度と修正は利かないです。

・万が一大きな病気を患(わずら)ってお金が必要になったら、受け取らずにおいた年金を一時金で受け取ることができる。その場合、65歳から増額されない年金額の過去の未受分の合計となる。もちろん受けとった後は、本来の年金額が終身で受給できる。

ぜひ、年金の繰上げ・繰下げのポイントを把握して、活用してください。

5.生命保険で資産形成をしようと思ってはいけない

個人金融資産は、2018年12月時点で1830兆円ありますが、この53.8%に相当する984兆円が現金・預金です。それに次ぐ371兆円が保険です。

そもそも生命保険商品の本質は「保障」にあります。それにも関わらず、無理矢理「運用商品」に仕立てようとするから、おかしなことが起きます。運用商品として、生命保険の種類の中で、変額保険というタイプがあります。

昔、変額年金が、とても人気を集めていました。その理由は、「保険なのだから、大幅に元本を割り込むようなことはならない。それに万が一の時には払い込んだ保険料とほぼ同額の保険金が出る」という程度です。しかし、実際に保険料を払い込んだ時点で、投資信託の購入手数料や信託報酬よりも、はるかに高いコストが差し引かれています。

こういったことからも、保障と運用は切り離した方がいいです。保険で資産形成をしようとせず、あくまで、いざという場合の保障に限定して、生命保険に加入することをお勧めします。

6.「預金は元本割れしない」を信じてはいけない

例えば2000万円を預金していた銀行が破綻した場合、1000万円近くの損失が生じます。ただ、銀行が経営破綻するというのは、今の日本においてはかなり究極的な状況です。振り返ってみれば、1980年台のバブル経済が崩壊した後、1990年台の後半に多くの金融機関が破綻しました。しかし、今ではそれも正常化し、当時と比べれば、銀行の破綻リスクは大幅に低下しています。

銀行に預けることで得られるリターンは「利息」です。銀行預金は株式の株価のように、元本の価値が変動しないので、値上がり利益は期待できないです。預金の利息は物価との見合いで決められます。つまり物価が年に1%上昇するのであれば、物価上昇率を上回るように利息が設定されるのが普通です。

2019年3月の消費者物価指数を前年同月比で見ると、生鮮食品を除く総合は0.8%でした。ということは、預金の利息は0.8%ほしいところですが、2019年3月の1年物定期預金の利率は、年0.01%です。実質的には預金の価値は1年で0.79%目減りしたことになります。結論、全資産を預金していた人の資産価値は、実質的に目減りしたことになります。このように考えると銀行預金は決して元本保証とは言い切れない面があることに気付かされます。

資産を長期的に、少しでも大きく増やしたいのであれば、投資信託を有効活用してインフレ率を上回るような資産運用を心がけた方がいいです。

7.1つの銀行だけにお金を集中させてはいけない

今、個人が持っている金融資産の総額は1830兆円あります。これを金融資産の種類ごとに分けても、現金・預金が過半数を超えています。銀行は一民間企業です。倒産するリスクもあります。もし、退職金も含めて数千万円を預けている銀行が破綻した場合、破綻した銀行を救済する別の銀行が現れれば、預けている預金は無事です。

もちろん預金が1000万円に満たなければ、銀行が破綻しても預金を守られるので心配はないですが、定年前にある程度の金融資産を築き、退職時に退職金を受け取り、さらに相続も、ということであれば、銀行預金に数千万円を預けているケースも十分に考えられます。

そこで、複数の銀行にお金を分散しておきます。1行につき、1000万円を上限にして預け分ければ、いずれかの銀行が破綻しても、財産は守られます。

あるいは、証券会社の証券総合口座に入れておくてもあります。

預金保険の対象ではないですが、投資信託会社や販売金融機関が破綻しても、MRFの資産は全額保全されます。一つに集中させることなく、資産を分散しながら、保有しておいてください。

8.相続が発生するまでに行動をする

相続税の申告・納付期限はこの相続開始があったことを知った日の翌日から10ヶ月以内と決められています。この間に相続人を特定し、遺産分割協議など所定の手続きを踏む必要があります。相続税の納付手続き以外にも、被相続人である親が亡くなると、残された人はさまざまな手続きに奔走することになります。

死亡届や死体火葬・埋葬許可申請書、年金受給権者死亡届、世帯主変更届けを提出し、健康保険証を返却します。このように相続開始日以降は、とにかくやるべきことがたくさんあるので、手続きに支障をきたさないようにするためにも、相続が発生する前にやれることはやってください。

兄弟姉妹が多い人は親に遺言書を書いてもらうと、相続が発生してからの手続きがスムーズになります。なにしろ、遺言書の効力は法定相続に優先するほど強力なものです。財産配分で揉めそうな場合は、必ず作成しておいてください。

いくら家族葬にすると言って葬儀を行う以上、ある程度の葬儀費用がかかります。少なくとも葬儀費用を払えるくらいの現金は用意しておいた方がいいです。

キャッシュカードを作っていれば、事前に暗証番号を聞いておき、銀行の店舗に行っていくらか下ろす。

いずれにしても、相続が発生してから「さて、何をすればいいのだろうか」などと言っていると、あっという間に相続税を納税する期限がきてしまいます。相続税がかからず、また相続で揉める兄弟姉妹がいない人は、そう慌てる必要もないですが、相続関係でゴタゴタが生じそうな場合には、とにかく早めにアクションを起こします。親からすれば、自分達が早く亡くなることを願っているのか、という気持ちになるのもわかりますが、相続のゴタゴタで一番困るのは相続人です。

マイナスの財産など、相続する側にとって不利なこともあります。相続放棄も、相続開始日より3ヶ月以内に家庭裁判所に申立するなど、期限が設けられています。

このように、相続において、諸手続きを先延ばしすることなく、できるだけ早めに進めてください。

まとめ

解説は以上です。

この本では、老後破綻しないために、「するべきこと」ではなく、「してはいけないこと」ということについて触れていきました。あなたが50歳なら、老後資金をしっかり貯め始めてください。定年まで10年以上あると思っていても、その時はすぐに訪れます。あなたが、定年前後の「カモ期」なら、金融機関の甘い言葉に惑わされないでください。毎月の赤字を退職金などの貯蓄を取り崩しているなら、月々の収支が黒字になるように生活を見直してください。今回の解説が勉強になった、参考になったという人は、コメントをください。

2.50代のうちにいまの生活を改める

3.退職金をご褒美と思ってはいけない

4.うかつに年金の繰上げ受給をしてはいけない

5.生命保険で資産形成をしようと思ってはいけない

6.「預金は元本割れしない」を信じてはいけない

7.1つの銀行だけにお金を集中させてはいけない

8.相続が発生するまでに行動をする

▼YouTube紹介